外汇天眼APP讯 : 一、商品房销售市场

(一)单月销售面积和销售金额增速均有所下降

2019 年 1-11 月,商品房销售面积累计同比增长 0.2%,较 1-10 月增加 0.1 个百分点;销售金额累计同比增长 7.3%,较 1-10 月持平。11 月单月销售面积同比增长 1%,较上月下降 1 个百分点,增速连续 3 个月收窄;销售金额同比增长 7%,增速较上月减少 3 个百分点。销售稳中有升,符合我们之前的判断,我们认为销售稳定的原因以下两点:1)房企在资金面趋紧的情况下加大促销和推盘力度,以价换量促回款;2)2019 年下半年基数较低,随着逐步进入低基数区间(2018 年 10 月、11 月、12 月商品房月销售额同比分别为 6%、9%、12%),四季度销售增速预计稳中有升。虽然三季度以来销售表现出较强的韧性,但长期来看市场销售缓步下行趋势未变。我们认为全年销售面积同比在-1%-0%,销售金额同比 6%-8%。

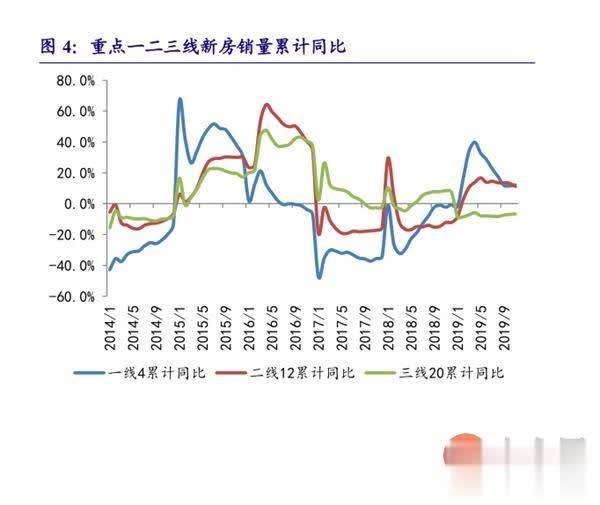

四季度一、二线城市成交有望趋于稳定,三线降幅逐渐收窄。从我们跟踪的重点城市高频数据来看,38 城 2019 年 1-11 月新房销量累计同比上涨 5.6%,比 1-10 月减少 0.6 个百分点,11 月单月同比增速为 0.5%,增速比 10 月减少 8.5 个百分点。分一二三线城市来看,同比方面,一二三线累计成交量同比涨跌幅分别为 12.3%/11.1%/-6.7%,单月成交量同比涨跌幅分别为19.7%/-5.5%/-4.5%,1-11 月一线累计成交增速回升,二线下降,三线降幅继续收窄。拉长到全年来看,一线城市在经历年初“小阳春”销售高增之后,三季度增速回落,二线城市增速较为稳定,三线成交一直处于下行通道,但连续三个月降幅收窄,好于预期,我们认为四季度一、二线成交趋于稳定,三线降幅逐渐收窄。

截至 2019 年 11 月,一线城市中,上海去化周期最短,仅 5.3 个月,而深圳、广州和北京分别为 6.7 个月、8.1 个月和 15.0 个月。二线城市中,南宁、苏州和南京去化速度较快,去化周期分别为 4.9、5.2、6.1 个月,其余均在 10 个月以上。三四线城市普遍去化周期较长,其中泉州和蚌埠在 30 个月以上。由此可见,一二三线城市中,一线城市住宅去库存能力最强,二线城市次之,三四线城市最弱。无论在总量还是去化速度方面,目前一二、三四线城市的库存水平及去库存能力分化明显,库存消化压力主要在三四线城市集中。

二、投资、新开工与土地市场

(一)土地市场继续回暖,各线城市土地市场依然分化

2019 年 1-11 月土地购置面积累计同比下降 14.2%,降幅相比 1-10 月收窄 2.1 个百分点;1-11 土地成交价款累计同比增速为-13.0%,降幅相比 1-10 月收窄 2.2 个百分点。11 月单月,土地购置面积同比增速为-1%,较 10 月份下降 1 个百分点。我们认为,土地成交持续回暖的原因是:1)土地市场的溢价率持续下行,11 月溢价水平由年内高点 23%下降到了 7%,在此背景下优质土地仍会获得开发商的青睐;2)近几个月销售表现出较强韧性,去化加速,房企出于补库存的考虑获取土地;3)去年基数较低。

虽然近期融资环境边际略有改善,后续土地市场或随之好转,但结构性分化仍将持续。从100 个大中城市的土地数据来看,11 月份百城土地成交均价为 2570 元/平方米,成交土地溢价率为 7.32%,较上月增加 0.39 个百分点。分一二三线城市来看,住宅类用地土地成交均价分别为 6674/4346/2118 元/平方米,11 月一线城市土地溢价率为 4%,较年内高点降低了 19 个百分点;二线城市土地溢价率最高为 9%,较高点降低 13 个百分点;三线城市土地溢价率下降最为显著,三线溢价率为 7%,较年内峰值降低 21%。我们认为一二线城市的土地市场会明显好于三四线,上半年土地市场的低迷仍会影响四季度以后的开工和投资。

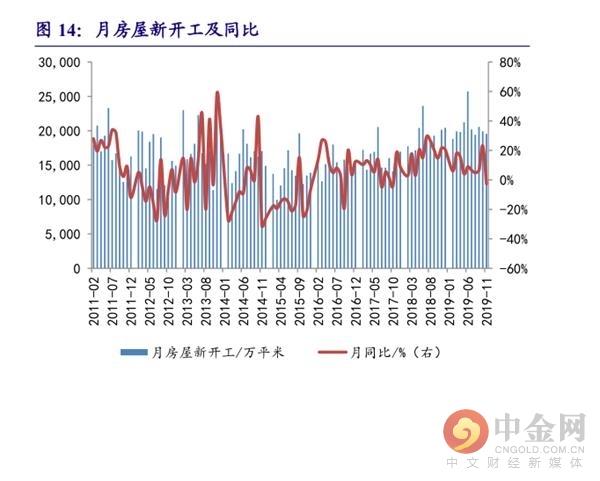

(二)新开工和施工面积增速回落,竣工持续修复

2019 年 1-11 月新开工面积累计同比增速为 8.6%,较 1-10 月回落 1.4 个百分点;施工面积累计同比增速 8.7%,较 1-10 月份回落 0.3 个百分点。新开工和施工的回落印证了我们上月的判断:新开工和施工的反弹不具备持续性,年内将继续回落。一方面由于销售端存在压力,市场对销售预期下降,房企开工意愿有所减弱;另一方面,上半年拿地减少,土地储备不足将制约了新开工的进度,预计后续新开工增速进一步走弱。施工持续同比维持高位,虽然 2019 年较强的复工对施工构成支撑,但是新开工的持续下降将持续影响施工,预计施工的修复也将低于预期。1-11 月竣工累计同比增速为-4.5%,较 1-10 月降幅收窄 1 个百分点,11 月单月增速为1.8%,竣工自三季度以来持续修复,明年预计继续复苏。

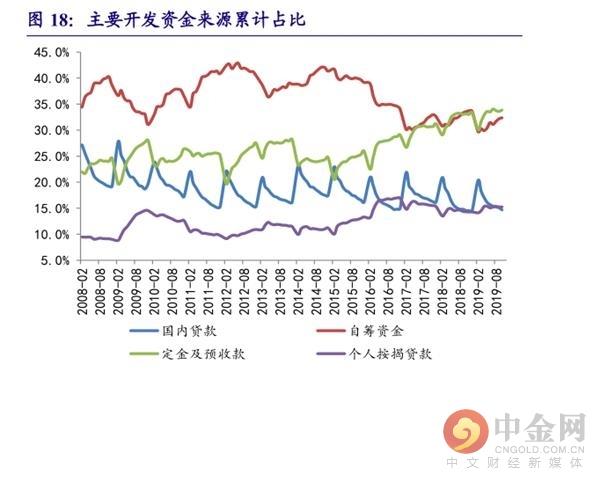

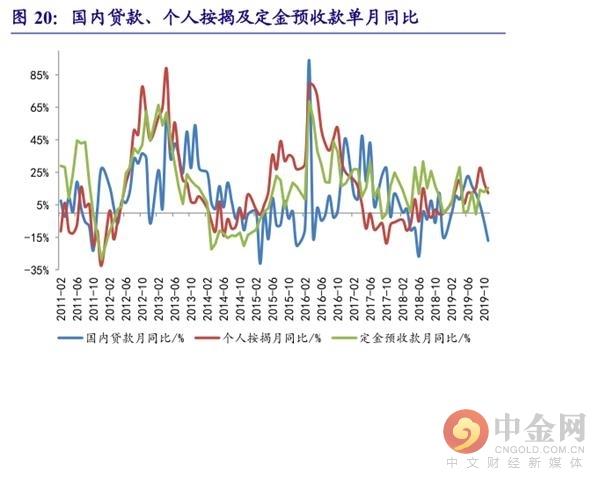

(三)开发投资缓步下行具有韧性

四、投资建议

销售稳中有升,韧性较足,土地市场继续回暖但结构分化,开工及施工回落符合预期,竣工持续修复,投资缓步下行。预计后续随基数走低,销售增速仍将持续回升。我们维持全年新开工和投资都将持续趋势性下滑的判断。融资方面,MLF 下调将带动 LPR 下降,融资环境边际宽松,房企压力或得到缓解。我们预计 2019 年整体房价涨幅 1%;全年销售面积增速预计为-1%到-0%之间;销售金额同比增速 6%到 8%;投资层面,我们综合考虑了土地成交、棚改和统计口径改变的影响,预计房地产投资增速将缓慢下滑,全年增速预计为 8%-10%。

我们继续看好地产板块的估值修复行情。从基本面上看,行业整体运行稳定,前期政策调控效果较好,“三稳”目标基本实现,政策环境边际改善;估值方面,板块估值仍处于历史低位,有较大的修复空间;基金仓位方面,公募基金对房地产板块持仓已经连续三个季度下降,具备反弹空间。行业基本面平稳,政策边际改善,估值和仓位处于低位,以上将逐步催化地产板块的估值修复行情。集中度提升逻辑不变,龙头房企能够发挥融资、品牌及运营管理优势,获取更多高性价比的土地储备。城镇化进程加速,一二线及强三线城市需求将进一步释放。我们推荐业绩确定性强,资源优势明显,市占率有较大提升空间的万科 A(000002)、保利地产(600048),销售增速高于行业平均,业绩释放较充分的阳光城(000671)。

风险提示:市场销售超预期下行,政策调控加码。