杭州银行(600926.SH)2019年三季报数据显示:公司前三季度营收160.47亿元,同比增长25.85%;归母净利润53.06亿元,同比增长20.25%。

其中,第三季度营收55.87亿元,同比增长26.07%;归母净利润16.77亿元,同比增长20.32%。

前三季度归母净利润53.06亿元,同比增长20.25%

2019年前三季度,公司营收合计160.47亿元,同比增长25.85%。与去年同期相比,营收增速未发生较大变化。

前三季度,公司归母净利润53.06亿元,同比增长20.25%。扣非后归母净利润52.96亿元,同比增长20.08%。

利息净收入41.04亿元,同比增长10.12%

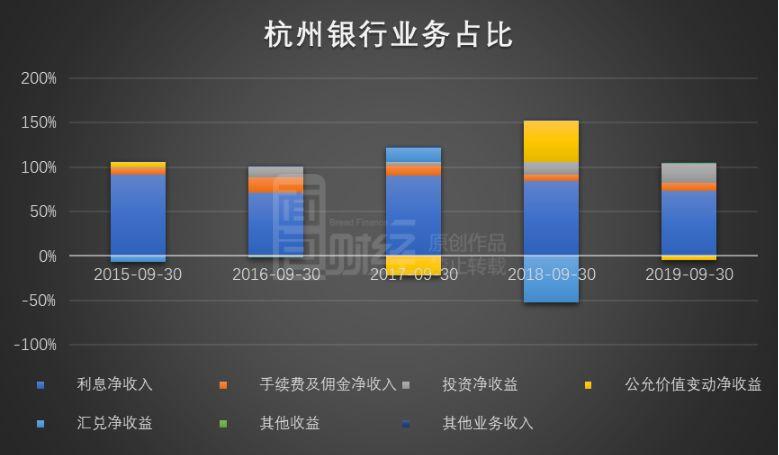

从业务构成上来看,第三季度,杭州银行利息净收入为41.04亿元,其在总营收中占比达73.46%,较上年同期相比,净利息收入增长10.12%,但占比却出现明显下降。投资净收益为11.74亿元,较上年同期增长91.83%,占第三季度总营收的21.01%。手续费及佣金净收入为4.93亿元,较上年增长48.49%,在总营收中占比为8.82%。

三季报显示,公司自2019年1月1日起实施新金融工具准则,使得投资收益以及公允价值变动损益较往年相比出现较大波动。

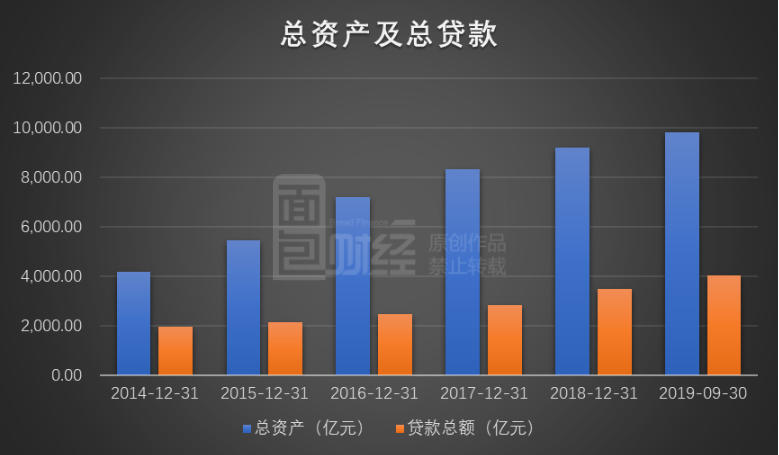

总资产超9800亿元,总贷款增长14.86%

截止2019年9月30日,杭州银行总资产为9806.28亿元,较上年末相比增加595.72亿元,增幅为6.47%。总贷款为4025.60亿元,较上年末增加520.82亿元,增幅为14.86%。

从贷款结构来看,截止三季末,杭州银行公司贷款为2505.48亿元,较上年末增加278.17亿元,增幅为12.49%,在总贷款中占比达62.24%。个人贷款为1520.11亿元,较上年末增加242.65亿元,增幅为18.99%,占总贷款的37.76%。

拨备覆盖率较上年末提升55.54%

财报显示,截止三季末,杭州银行的贷款损失准备为169.08亿元,较上年末增加38.90亿元,增幅为29.88%。

随着贷款损失准备的提升,截止三季末,公司的拨备覆盖率较上年末提升55.54个百分点至311.54%,不良贷款率较上年末下降0.1个百分点至1.35%。

近几年数据显示,杭州银行的不良率在2016年达到峰值后,2017年开始持续下降,与此同时,公司的拨备覆盖率自2017年开始持续上升。

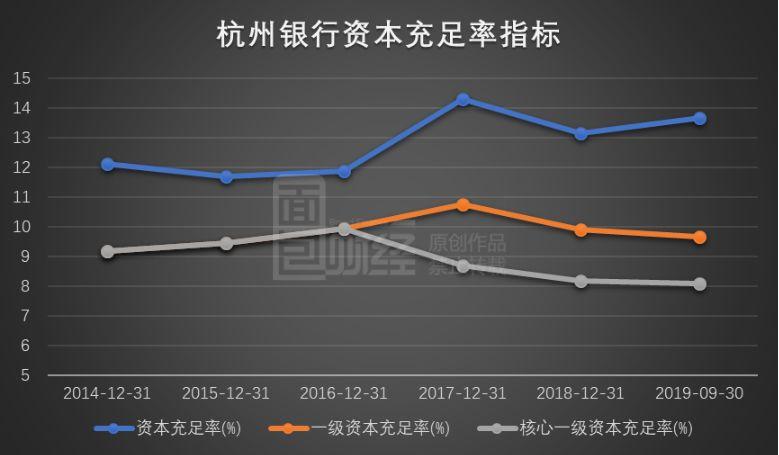

核心一级资本充足率逼近监管红线

三季报显示,截止9月末,杭州银行资本净额为866.92亿元,较上年末增加110.09,增幅为14.55%。一级资本净额为613.52亿元,较上年末增加43.13亿元,增幅为7.56%。核心一级资本净额为513.73亿元,较上年末增加43.13亿元,增幅为9.16%。

虽然各项资本金净额均呈增长状态,但仅有资本充足率指标较上年末出现增长,一级资本充足率以及核心一级资本充足率均出现不同程度下降。

截止三季末,杭州银行的资本充足率为13.65%,较上年末增加0.5个百分点;一级资本充足率为9.66%,较上年末相比下降0.25个百分点;核心一级资本充足率为8.09%,较上年末下降0.08个百分点。

历史数据显示,杭州银行的核心一级资本充足率自2017年开始持续下降,资本充足率和一级资本充足率则是从上年末开始下降,但资本充足率在今年三季末出现明显回升。

而根据现行监管要求,非系统性重要银行的核心一级资本充足率要求不低于7.5%,截止三季末,杭州银行的核心一级资本充足率已逐渐逼近监管红线。(JW)

本文作者:面包财经