五谷财经

10月27日晚间,古井贡酒(000596.SZ)发布了2019年第三季度报告,2019年前三季度,古井贡酒实现营业收入约为82.03亿元,同比增幅在21%左右;归属于上市公司股东的净利润约为17.42亿元,同比增幅在39%左右。

从数据来看,2019年前三季度,古井贡酒收入和利润都保持了双位数增长态势,但是,公告发布之后,股民却在贴吧中吵翻了天。

为何?

2019年第三季度,古井贡酒实现营业收入约为22.15亿元,同比增幅不足12%;归属于上市公司股东的净利润约为4.93亿元,同比增幅在36%左右。

而2019年上半年,古井贡酒实现营业收入约为59.88亿元,与去年同期47.83亿元相比,增幅在25%以上;归属于上市公司股东的净利润约为12.48亿元,相较于2018年上半年8.92亿元,增幅在40%左右。

也即是说,与2019年上半年相比,2019年第三季度,古井贡酒收入和利润增幅都在趋缓,收入增速下滑较为明显。

"2019年第三季度存在两个大的节日,也算是白酒企业的好日子,伊力特甚至借助第三季度扭转了上半年亏损局面,"一位酒企人士告诉《五谷财经》,2019年第三季度,古井贡酒收入增速放缓,可能与其控货有关,不过,收入能够保持双位数增长,还是不错的。

招商证券食品饮料团队在最新发布的研报中表示,古井贡酒2019年第三季度收入增速环比放缓,一是去年同期基数较高,二是第三季度公司主动控制发货节奏;2019年第三季度利润超出预期,主要系销售费用率下降所致。

草根调研反馈,古井贡酒2019年第三季度发货节奏整体较为平稳,当前已基本完成全年任务,旺季动销良性,节后经销商库存低于去年同期,价格也较为坚挺,招商证券食品饮料团队预计,古井贡酒全年百亿目标将顺利完成

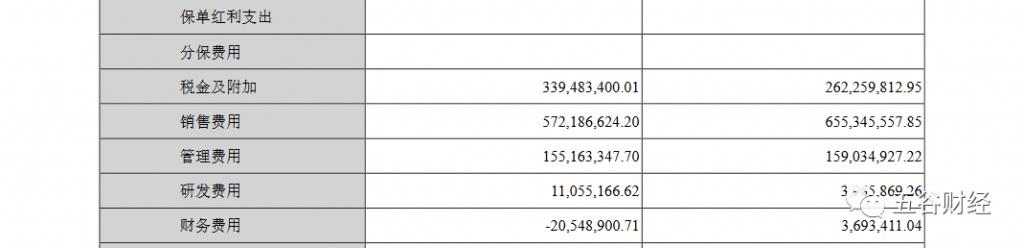

数据显示,2019年第三季度,古井贡酒销售费用约为5.72亿元,与去年同期6.55亿元相比,不仅没有增长,反而下滑13%左右。

这就直接助力古井贡酒2019年第三季度利润水平保持更快速度增长态势,但是,古井贡酒方面并未解释为何销售费用"不增反降"的原因,这也是让股民争议的一个关键话题。

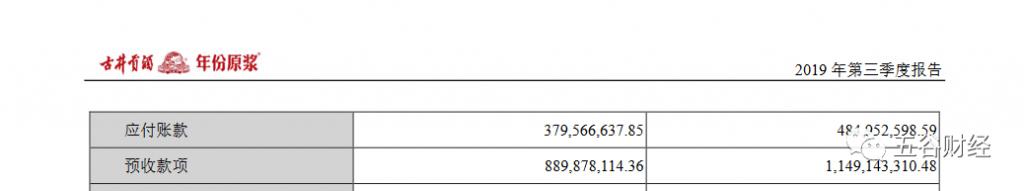

与此同时,截止2019年第三季度末,古井贡酒的预收款项约为8.9亿元,与去年同期末11.14亿元相比,下滑20%左右。

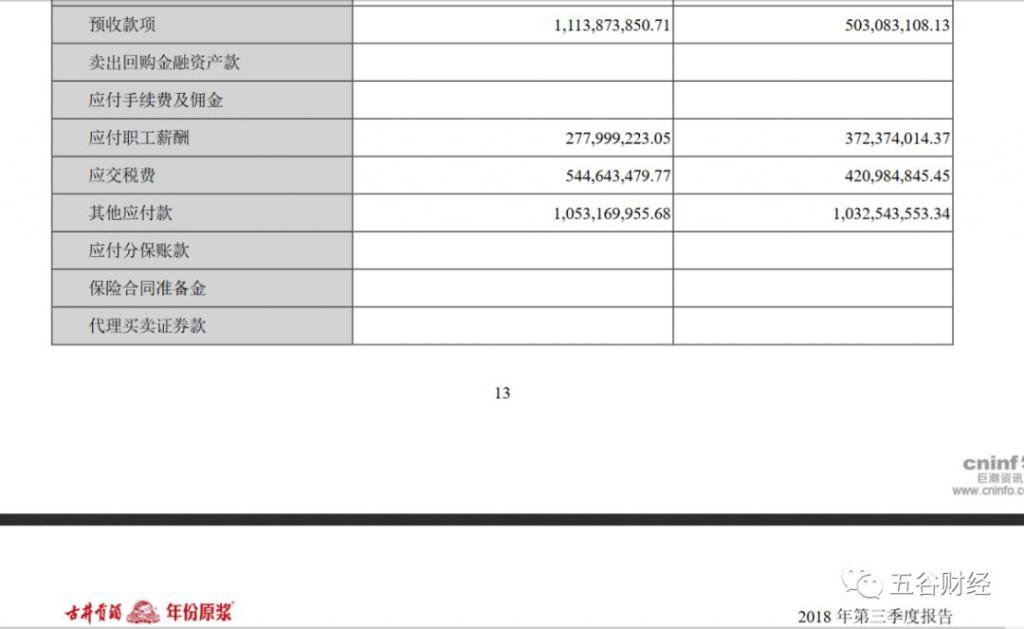

同时,截止2018年度末、2019年上半年末和2019年第三季度末,古井贡酒的预收款项分别约为11.49亿、5.17亿和8.9亿元。

也就是说,经过2019年第三季度之后,古井贡酒的预收款项得到了一定程度上的改善,尽管仍然低于2018年第三季度末和2018年末,却显著高于2019年上半年末。

另外,2019年前三季度,古井贡酒经营活动产生的现金流量净额约为22.41亿元,与去年同期25.38亿元相比,降幅在12%左右。

而2019年上半年,古井贡酒经营活动产生的现金流量净额约为10.42亿元,与2018年上半年6.69亿元相比,增幅在56%左右。

《五谷财经》粗略计算一下,2019年第三季度,古井贡酒经营活动产生的现金流量净额约为11.99亿元,与去年同期18.69亿元相比,降幅在36%左右。

对此,招商证券食品饮料团队认为,古井贡酒2019年第三季度经营活动产生的现金流量金额同比下滑,主要系三季度采购增加、职工工资及支付的税费增加所致。

然而,对于古井贡酒2019年第三季度业绩表现,股民却出现了"截然相反"的观点,有人认为低于预期,有人认为符合预期。

对此,上述酒企人士告诉《五谷财经》,尽管收入增速放缓、经营现金流下滑,但是,整体来看,古井贡酒的发展依然不错,业绩并未像酒鬼酒一样大起大落,整体来说,处于平稳发展态势,在资本市场看来,应该算是一个优质标的。

招商证券食品饮料团队指出,受益于产品结构升级,古8及以上继续保持高增长,以及受益于费用优化,古井贡酒内部加强费用有效控制,今年以来逐步减少随量费用投入,优化费用结构,同时10月1号之后SAP系统上线,古井贡酒内部效率进一步提升,未来费用率有望继续下行,业绩弹性值得期待。

截止10月28日收盘,古井贡酒的股价涨幅在6.71%左右,可见资本市场对其业绩表现还是满意的。