002230——语音技术+人脸识别+数字中国!适合下周低吸!

业绩情况

k线图

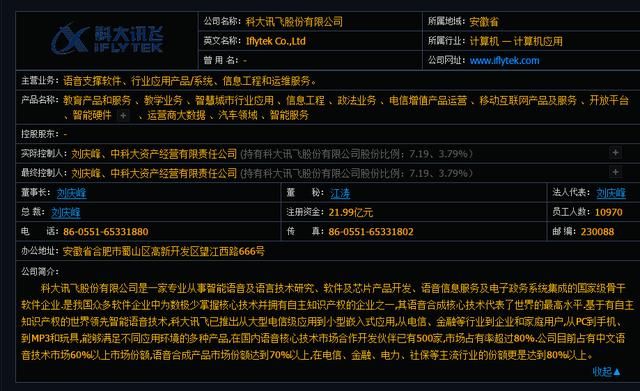

主营业务

FY2019Q3季度点评:扣非后净利润大幅上涨,降费增效显著

一、事件概述

公司第三季度报告期内实现营收23.45亿元,同增13.10%;扣非后归母净利润3818.10万元,同增762.26%;年初至今,实现营收65.73亿元,同增24.41%;扣非后归母净利润6981.43万元,同增183.49%。

二、分析与判断

业绩大幅度上升,降费增效战略效果显著

聚焦主业提高人效,促业绩大幅上升。公司今年聚焦重点赛道,强调提高人效,前三季度实现净利率7.26%,较去年同期的4.57%,提升58.8%;

人力投入回报率前三季度为56.22%,较去年同期45.93%,提升22.4%。此外,公司在营收持续增长的情况下,销售费用占比去年同期的22.31%下降至19.88%,反映降费增效的效果。

预付大幅增加,公司对未来业务充满信心

预付款项较期初增长300.06%,凸显公司对未来业务持续推进的信心。公司预付款(主要是预付货款)的大幅增长,远超去年同期的37.13%,可以看出公司对今年四季度乃至明年的业务开展充满信心。此外,公司应收账款较期初增长57.27%,也说明公司业务的持续增长。

AI行业领军企业,方案支持行业发展

国家重视AI行业的发展,公司作为领军企业持续收益。

国家先后出台了多份文件,将人工智能标为国家战略新兴产业,高度重视AI技术发展。公司作为AI行业领军企业,前三季度累计获得政府补贴2.35亿元,较去年同期的1.51亿元,同比增长55.63%。

三、投资建议

维持“推荐”评级。公司作为人工智能领域的领头羊,利用AI技术先后在教育、政法、讯飞开发平台等重点领域推进业务发展,实现前三季度净利润的快速增长。

因此,我们给予公司2019-2021的EPS为0.41/0.59/0.81,对应现价PE为84X/58X/43X。

目前A股应用软件类行业19年PE的wind一致预期为75X,考虑公司作为AI行业领军企业,可给予一定估值溢价。因此维持“推荐”评级。

四、风险提示:

下游需求不及预期、核心人才流失、市场竞争加剧。